INTRODUCTION

Si nous sommes pris par les « élites » pour les imbéciles que nous sommes devenus, c’est à nous seuls qu’il appartient de ne pas le rester. Plus largement informés, nous pouvons tirer le meilleur des évènements, devenir plus forts et ainsi être en mesure d’aider ceux qui veulent progresser dans ce sens. Je m’efforce de contribuer à la prise de conscience du fait que si « tout va mal » autour de nous, c’est individuellement qu’il nous appartient de faire ce qu’il faut, pour que « tout aille mieux » collectivement

Le but de mes écrits n’est pas de vous faire peur, mais de vous préparer, car c’est en sachant les choses qu’on peut mieux les gérer. Je m’attache à avoir une réflexion factuelle, sur « un temps long » et à ne pas donner dans le catastrophisme, sans pour autant éluder les réalités « dérangeantes ».

Les analyses que je vous propose étant l’expression de « ma vérité » au moment de leur rédaction, je vous donne l’accès à mes sources, afin que vous soyez en mesure d’avoir VOTRE appréciation, éventuellement différente des miennes et ainsi construire VOTRE vérité, la seule qui vaille à mes yeux.

Bonne lecture.

µ Résumons les deux épisodes précédents. Dans la première partie, nous avons dressé le décor et listé les forces en présence. Honneur au maître de cérémonie… La banque des banques centrales, autrement dit, la banque des règlements internationaux (BRI). Nous avons mis dans un coin de notre mémoire :

- Sa décision de changer la qualification de l’or physique détenu par les banques centrales et commerciales. En effet, à la date du 29 mars 2019, celui-ci précédemment qualifié « actif à risque» est devenu « actif de confiance »… Au même titre que le Dollar ou l’Euro !!!

- Sa volonté de créer un système mondial de contrôle financier dans des mains privées, capable de dominer le système politique de chaque pays et l’économie du monde dans son ensemble.

Nous avons aussi noté la « frénésie » d’achat d’or physique par les banques centrales de Chine et de Russie.

De même, nous avons rappelé qu’il existait de sérieux doutes sur la réalité de la quantité d’or physique détenue dans les coffres de la Réserve fédérale américaine (la FED).

Puis nous avons évoqué la récente décision de la banque de France d’ouvrir un compte à une grande banque américaine (JP Morgan) pour faciliter les opérations de trading sur l’or et donner une partie de son or en garantie pour ces opérations.

Ensuite, nous avons rappelé la lutte à mort entre l’oligarchie mondialiste anglo-saxonne et l’oligarchie américaine, en pronostiquant la victoire finale des « z’anglais ».

Comme de bien entendu, nous avons fait un bref rappel historique de la conférence de Bretton Woods en 1946, qui a vu s’affronter les thèses anglaises et américaines pour la création d’une monnaie mondiale.

« Privilège des vainqueurs », ce sont les américains ( Harry Dexter White ) qui ont imposé le dollar au détriment du Bancor préconisé par les Anglais (John Maynard Keynes). Le dollar étant la seule monnaie convertible en or physique, les autres monnaies n’étant convertibles qu’en dollar.

Dans la deuxième partie, nous avons observé qu’à nouveau, à l’instigation de l’oligarchie mondialiste, une guerre (Viêt Nam) a contraint un état (les États-Unis d’Amérique) à abandonner la convertibilité de sa monnaie en or. Le système monétaire mondial devenant celui des changes flottants, toujours en vigueur à ce jour.

Ensuite, nous avons constaté que l’économie américaine n’allait peut-être pas aussi bien que les « les nouveaux chiens de garde » autrement dits les merdias de service, tentent toujours de le faire accroire.

À la suite de quoi, nous avons fait connaissance avec le fonds monétaire international (FMI) et la création de sa « monnaie spécifique » qui est une unité de compte : le droit de tirage spécial (DTS).

À ce propos, il est important de retenir que sa valeur a été fixée à 0,888671 gramme d’or fin, à son origine en 1969, ce qui correspondait alors à un dollar et qu’après l’effondrement du système de Bretton Woods, en 1973, la valeur du DTS a été déterminée par rapport à un panier de monnaies qui est réévalué tous les cinq ans.

Après une courte et salutaire récréation, nous avons à nouveau évoqué la fameuse autant qu’étrange, couverture de la revue « The Economist » du 9 janvier 1988 annonçant une nouvelle monnaie mondiale, « Le Phénix » pour… 2018.

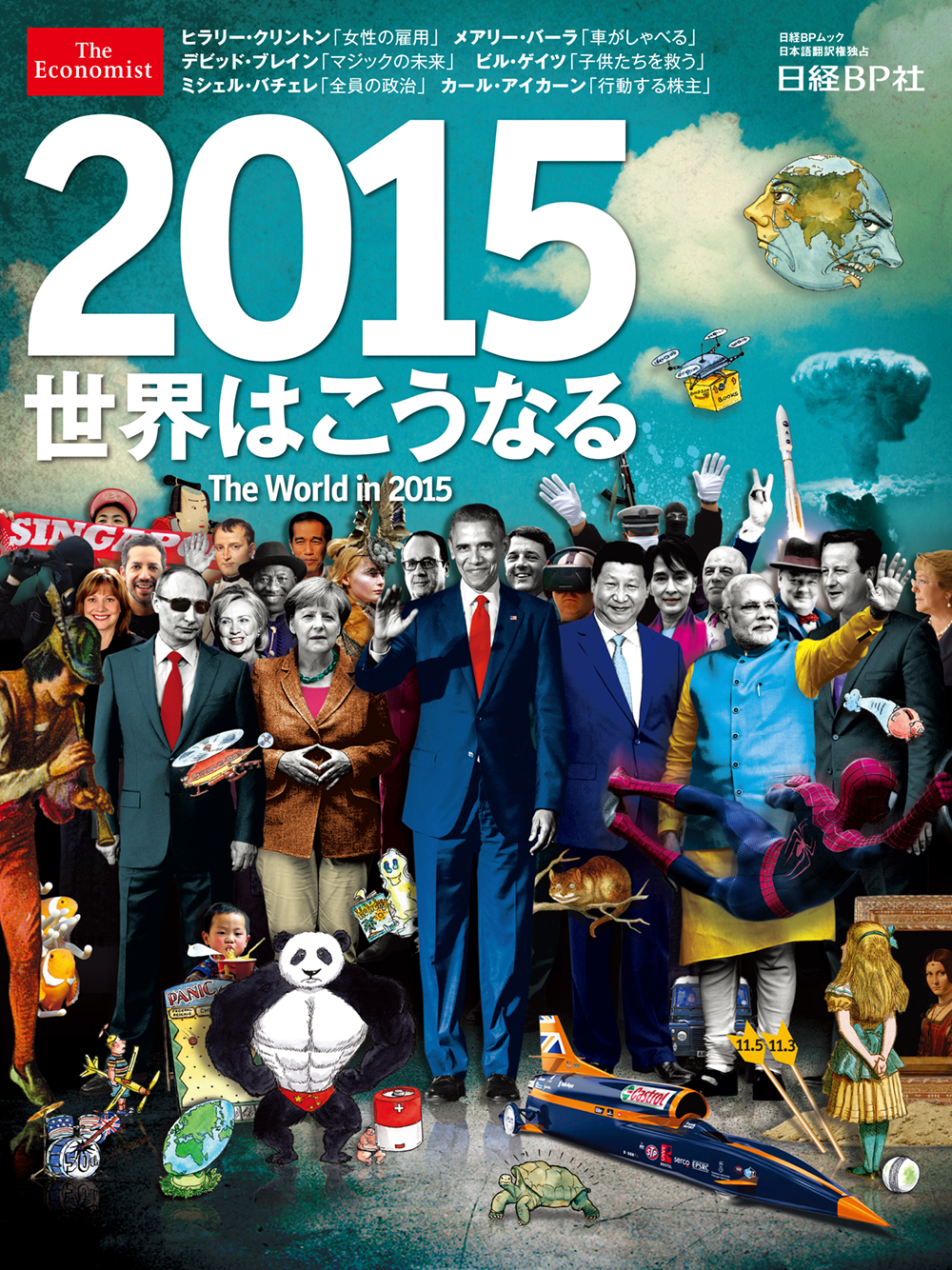

Je profite de cette occasion pour faire travailler votre fertile imagination en vous présentant une autre couverture de « The Economist »… Encore plus énigmatique :

J’aurais l’occasion de revenir sur « le mystère des couvertures » de cette revue, mais exclusivement dans le cadre plus restreint des « rendez-vous mensuels » du CPH. Revenons à notre sujet.

Nous avons aussi vu que le Yuan, la monnaie de la Chine, aussi appelée Renminbi 元人民币 qui signifie « monnaie du peuple », avait rejoint le 1er octobre 2016, le panier des monnaies composant le DTS, et de plus, à une place de choix.

Je citais aussi l’importante déclaration du gouverneur de la banque centrale de Chine, qui envisageait ainsi l’avenir des DTS : « Le panier de monnaies servant de base à l’évaluation des DTS devrait être élargi pour inclure les monnaies de toutes les grandes économies, et le PIB pourrait également être inclus comme pondération. L’allocation du DTS peut être déplacée d’un système purement fondé sur le calcul vers un système adossé à des actifs réels, tel qu’un fonds de réserve, pour renforcer encore la confiance du marché dans sa valeur ».

Je vous invitais À RE TE NIR tout particulièrement les mots « actifs réels », que je traduis toujours par « or physique », ce qui « légitime » totalement les achats massifs d’or fait par la Chine ces dernières années.

Avouez qu’en cette période de « révisions » de nos chères têtes blondes, sans oublier que « les brunes n’comptent pas pour des prunes »… Il était de mise nous aussi, de réviser… par solidarité ? ? ?.

Nous pouvons donc maintenant, poursuivre notre route vers ce curieux BANCOR. Mais avant, j’ai encore à vous inciter à une dernière prise de conscience… De la part d’un ami qui vous aime, vous le savez bien :

TOUT le système financier mondial actuel est basé sur LA SEU LE crédibilité des utilisateurs que nous sommes, sur une quelconque valeur des différentes monnaies en circulation dans le monde et plus particulièrement du dollar. Il est É NOR ME, ce pari de l’oligarchie anglo-américaine, ne trouvez-vous pas ?

Là ou « le haut fait du bien » !!!… Bon, d’accord. Je constate à votre moue boudeuse que vous préférez que « le bât blesse ». C’est comme il vous plaira. Voyez comme je vous aime ? Je reprends.

Le bât blesse et même sérieusement, du fait que le dollar n’est pas une monnaie. C’est une dette. C’est la dette des USA et elle est KO LO SSA LE. Voyez à quelle vitesse elle progresse. Elle ne sera jamais remboursée. C’est tout simplement IM PO SI BLE. Si tenté que cela vous rassure, c’est « itou pareil » pour les dettes des autres états du monde, dont la France, qui est plutôt « bien située » en matière de dette.

Dans le cadre des accords dits de « Bâle III » adoptés le 7 décembre 2017, la BRI, donneur d’ordre aux banques centrales et par voie de conséquence, aux banques commerciales, a « augmenté la valeur de l’or » le 29 mars 2019… Évidemment, le FMI « appuie » cette importante décision. Résultats :

- La banque centrale de Serbie annonce qu’elle va augmenter ses réserves d’or de 20 à 30 tonnes d’ici la fin de l’année.

- La banque centrale des Philippines annonce l’adoption d’une loi permettant aux petits mineurs du pays de lui vendre, sans taxes et au cours du marché international, la totalité de leur production.

La banque centrale de Russie qui n’avait pas attendu, tout comme celle de Chine, pour « se goinfrer » d’or physique, avait anticipé dès le 6 mars 2018 « Sur les termes de la mise à exécution de Bâle III ».

Le FMI a élaboré un rapport de 35 pages le 13 avril 2010, titré : « Accumulation des réserves et stabilité monétaire internationale ». Ses conclusions sont déjà prémonitoires :

- L’accumulation de réserves et la création de réserves, qui ne sont finalement pas viables et, jusqu’à ce qu’elles soient inversées, exposent le système à des risques et des chocs qu’un système réformé pourrait minimiser.

- Le présent document identifie un certain nombre de pistes de réforme qui, toutes choses égales par ailleurs, contribueraient à rendre le système monétaire international plus stable, en soi, et en réduisant la demande de réserves internationales et en diversifiant leur composition.

- Et il se peut fort bien qu’une exploration plus poussée des solutions de rechange mène à la conclusion que le système actuel, aussi imparfait soit-il, est l’optimum contraint.

- Y a-t-il des menaces à long terme pour la stabilité monétaire internationale dans les tendances récentes de l’accumulation des réserves (à la fois leur niveau et leur composition), et une collaboration sur ces questions serait-elle utile ?

On peut y observer une critique du système financier mondial (américain) en place, ainsi qu’une subtile incitation à modifier « le niveau et la composition » des réserves.

Neuf années plus tard. Toujours la politique « des petits pas », chère à l’oligarchie mondialiste. Comme le fait remarquer le toujours vigilant Cyrille Jubert :

- Le 5 avril 2019, parait un article qui est signé José Antonio Ocampo, membre du conseil d’administration de la banque centrale de Colombie. Cet article est titré « Il est temps pour une vraie monnaie mondiale». Morceaux choisis :

- Le DTS présente de nombreux avantages fondamentaux, notamment que le FMI peut l’utiliser comme instrument de politique monétaire internationale dans une crise économique mondiale.

- La meilleure alternative serait de transformer le FMI en une institution entièrement financée et gérée dans sa propre monnaie mondiale.

- Une utilisation plus active des DTS rendrait également le système monétaire international plus indépendant de la politique monétaire américaine.

- L’un des problèmes majeurs du système monétaire mondial est que les objectifs politiques des États-Unis, en tant qu’émetteur de la principale monnaie de réserve du monde, ne sont pas toujours compatibles avec la stabilité globale du système.

- Les anniversaires du FMI et des DTS en 2019 sont des motifs de célébration. Mais ils représentent également une opportunité idéale pour transformer le DTS en une véritable monnaie mondiale qui renforcerait le système monétaire international. Les décideurs devraient la saisir.

- Le 15 avril 2019, parait un second article qui est signé Warren Coats, ancien chef de la division DTS au FMI. Il est titré : « Revenir aux devises avec des ancrages durs ?». Re, morceaux choisis :

- Après des années de gestion discrétionnaire de la politique monétaire par la Réserve fédérale, il y a de fortes chances que notre système de monnaie fiduciaire soit redéfini.

- En raison d’une adhésion peu scrupuleuse à de strictes règles d’or, les États-Unis n’ont plus assez d’or pour honorer leur engagement de rachat dans les années 1960.

- Un système monétaire réformé devrait imposer à la Fed de se conformer strictement aux règles de la caisse d’émission.

- Étendre l’ancrage d’un produit de base à un panier de 10 à 30 avec une plus grande stabilité collective par rapport aux biens et services réellement achetés par les consommateurs (par exemple l’indice IPC) réduirait cette volatilité.

- Remplacer le dollar américain en tant que monnaie de réserve mondiale par une unité internationale aurait des avantages supplémentaires pour le bon fonctionnement du système mondial de commerce et de paiement.

- En intégrant le système dans les structures de gouvernance déjà existantes dans les statuts du FMI, on élèverait les règles de politique monétaire au niveau constitutionnel recommandé par James Buchanan.

Nous pouvons constater que ces deux articles sont une attaque en règle contre le système mis en place à Bretton Woods par les États-Unis et leur monnaie mondiale qu’est le Dollar. La « solution » de la mondialisation de la monnaie du FMI via les DTS est préconisée. De plus, « l’ancrage » autrement dit, la crédibilité de cette monnaie mondiale se ferait sur un panier de 10 à 30 « produits de base », reprenant ainsi une des caractéristiques du Bancor proposé par Keynes en 1946 à Bretton Woods.

Je vous rappelle les principales observations et préconisations faites par Zhou Xiaochuan, gouverneur de la banque centrale de Chine le 23 mars 2009 sur le site de la BRI. Observations que je vous ai plus complètement mentionnées dans mon 2è billet consacré au Bancor :

- Une monnaie de réserve internationale devrait d’abord être ancrée à une référence stable et émise selon un ensemble de règles claires, donc pour assurer un approvisionnement ordonné.

- Les pays émetteurs de monnaies de réserve sont constamment confrontés au dilemme entre la réalisation de leurs objectifs de politique monétaire intérieure et la satisfaction de la demande de monnaies de réserve des autres pays.

- Dès les années 1940, Keynes avait proposé d’introduire une unité monétaire internationale appelée “Bancor”, basée sur la valeur de 30 marchandises représentatives. Malheureusement, la proposition n’a pas été acceptée. L’effondrement du système de Bretton Woods, qui reposait sur l’approche blanche, indique que l’approche keynésienne était peut-être plus prévoyante ».

- Le panier de monnaies servant de base à l’évaluation des DTS devrait être élargi pour inclure les monnaies de toutes les grandes économies, et le PIB pourrait également être inclus comme pondération. L’allocation du DTS peut être déplacée d’un système purement fondé sur le calcul vers un système adossé à des actifs réels, tel qu’un fonds de réserve, pour renforcer encore la confiance du marché dans sa valeur.

Il est pour le moins « amusant » de noter le quasi parfait parallélisme de ces différentes publications faites à 10 ans d’intervalle. C’est d’autant plus amusant que cela fait à peine plus de 30 ans ( 9 janvier 1988) que « The Economist » annonçait la même chose dans ses grandes lignes !!! La différence étant que les réflexions actuelles ne mentionnent pas explicitement l’or. Il est vrai que la BRI, comme nous venons de le voir, est parfaitement claire sur la place qu’elle entend donner au précieux métal, dans le bilan des banques.

Autre point « accessoire », quoi que… Les juristes savent bien que « l’accessoire suit le principal ». Les terres rares… Vous savez, ces matériaux IN DIS PEN SA BLES pour fabriquer la quasi-totalité de nos produits de haute technologie actuels dont je vous ai de nombreuses fois fait part de l’importance. Ne seraient-elles pas des « marchandises représentatives » ou si vous préférez, des « produits de base » ???

Ce « cher Donald » risque bien de s’en apercevoir prochainement, suite à son « énergique dialogue » avec ses Z’amis chinois !!!

« Bon sang… mais c’est bien sûr !!! », comme concluait ses enquêtes le célèbre Inspecteur Bourrel dans la série « Les cinq dernières minutes ». Nos amis chinois font main basse sur toutes les terres rares qu’ils peuvent trouver dans le monde , et ce, depuis pas mal de temps. Ce qu’elle ne produit pas, la Chine l’achète. Je vous le répète : les dirigeants chinois ont une stratégie sur un long, très long terme… De la même manière que l’oligarchie mondialiste, comme je vous l’ai montré dans mon billet du 17 février 2018.

Pouf pouf : Reprenons. La valeur du DTS est déterminée par un panier de devises. Examinons ce que prévoit le règlement du FMI pour ce qui est des modifications du DTS : « La composition du panier est revue tous les cinq ans par le Conseil d’administration, ou plus tôt, si le FMI est d’avis qu’un changement de circonstances le justifie ». Or… Non. Pas le précieux métal… La conjonction de coordination, or :

- La dernière révision de la méthode d’évaluation du DTS a eu lieu le 30 novembre 2015. À cette occasion, le Yuan a intégré le panier de devises du DTS.

- Le nouveau panier a été effectif à compter du 1er octobre 2016.

- La prochaine révision de la méthode d’évaluation du DTS est prévue le 30 septembre 2021… À moins que les circonstances ne justifient une révision anticipée dans l’intervalle !!!

Y aura-t-il des « circonstances » conduisant le FMI à avancer la date de la révision du panier ? Ce nouveau panier sera-t-il étendu à « des produits de base » ? Si oui, lesquels ? À quelle pondération ? Les monnaies actuelles du panier ( Dollar 41,73%, Euro 30,93%, Yuan 10,92%, Yen 8,33% et Livre Sterling 8,09%) verront-elles leur proportion modifiée ?

Maintenant tous les acteurs sont prêts. Qui va frapper les 3 coups et quand ? Comment va se dérouler la pièce ? Ne vous y trompez pas, chers lecteurs, il n’est pas ici question de simples raisonnements intellectuels. C’est clairement de l’avenir de nos patrimoines dont il s’agit.

Comme le dirait mon ami Charles SANNAT : « Il est déjà trop tard, mais tout n’est pas perdu. Préparez-vous ! »

De la manière dont va évoluer le combat engagé depuis quelques décennies entre les oligarchies anglo-saxonnes et américaines, va dépendre la rapidité et l’importance de la ruine de nombreux épargnants, alors que ceux-ci ignorent totalement cette « lutte au sommet ».

C’est pourquoi, j’ai eu plaisir à rédiger ces trois billets consacrés au Bancor, tenant à faire modestement œuvre « d’éclaireur », afin que le plus grand nombre d’entre vous soit informé des réalités que le monde politique en place, servilement relayé par ses grands merdias, nous cache soigneusement… pour son plus grand profit.

C’est aussi pourquoi je réserve en exclusivité aux abonnés du CPH, la possibilité de continuer une réflexion commune conduisant à des anticipations étayées et à des mesures concrètes à prendre, pour être en mesure de passer « au mieux », la période proche qui s’annonce « tourmentée ».

Cette démarche consiste à vous faire bénéficier, au niveau que vous souhaitez, de mon expérience en vous associant à mes réflexions et connaissances, pour qu’ensemble, nous puissions « grandir », tout aussi bien sur le plan spirituel que matériel.

Chers amis lecteurs, profitez des journées qui rallongent encore, pour savourer pleinement la vie et l’amour de vos proches. Soyez conscient que chaque jour est un cadeau. C’est certainement pour cela qu’on l’appelle « présent ». Je vous aime et vous salue.