Introduction

Je vous offre l’ensemble de mes billets, pour élargir l’étendue de vos réflexions et ainsi augmenter le « champ des possibles », notamment, sur le plan de votre patrimoine.

Le fait de citer divers auteurs très souvent politiquement incorrects, voire controversés et généralement pas cités par les « grands médias », ne signifie pas pour autant que j’approuve tout ou partie de la vision qu’ils développent. Mon propos est de vous offrir une pluralité de sources d’information pour éviter de sombrer dans la « pensée unique ».

Étant parfaitement conscient que les avis et positions que j’exprime dans mes billets sont l’expression de « ma vérité » au moment de leur rédaction, je vous donne l’accès à mes propres sources et documents, afin que vous soyez en mesure d’avoir une appréciation, éventuellement différente de la mienne et ainsi construire VOTRE vérité. La seule qui vaille à mes yeux.

Pour mieux surmonter les bouleversements de toute sorte que nous subissons, mon propos n’est pas de vous faire peur, mais de vous préparer, car c’est en sachant les choses qu’on peut mieux les gérer. Chers lecteurs, tout comme moi, je vous invite à transformer vos éventuelles peurs en saine curiosité, vous verrez à quel point c’est un gage de sérénité. Bonne lecture.

CE QUE L’ON VOIT

µ Après avoir évoqué dans mes précédents billets, la place de l’or, puis du dollar dans nos patrimoines, nous allons, cette semaine, faire ensemble un tour du côté de la fiscalité et plus précisément, de l’impôt sur le revenu, car l’année 2018 est « particulière ». Pour ceux d’entre vous qui ont déjà déclaré leurs revenus en ligne, vous avez, tout comme moi, reçu récemment un « mot doux » de notre chère direction des finances publiques :

J’adôôôôre leur formule de politesse toute en finesse et délicatesse : « nous vous remercions de votre confiance »… Vous n’aimez pas ? Mais venons à un point essentiel qui n’est pas forcément bien appréhendé par tous. La déclaration de revenus (qui n’est pas la « déclaration d’impôt » comme je l’entends si souvent énoncer sur les chaines de radio et de télévision) est une formalité totalement différente du paiement de l’impôt sur ces mêmes revenus. En application du code général des impôts (CGI) et du livre des procédures fiscales (LPF), nous sommes, actuellement en France, régis par un principe simple : le contribuable déclare annuellement ses revenus (CGI Art. 170 à 175) et l’administration fiscale contrôle, calcul et recouvre l’impôt correspondant (LPF Art. L 10 et suivants). Recouvrer signifie « faire rentrer les sous » autrement dit, les moyens de paiement de l’impôt dû.

Comme vous le savez, pour « d’excelllllentes raisons » à leurs yeux, nos dirigeants politiques ont décidé de changer les règles précédemment en vigueur pour ce qui concerne le paiement de l’impôt sur le revenu. Une difficulté supplémentaire dans la compréhension du mécanisme finalement adopté, vient du fait que quelques « gentillesses politiques » que je vous ai rapportées dans mon billet du 20 mai 2017 sont venues modifier le calendrier initialement prévu. Les modalités d’imposition pour 2018 resteront donc inchangées par rapport à celles en vigueur en 2017. Les dispositifs concernant l’année de transition ont été reportés au 1er janvier 2019 en application de l’ordonnance n° 2017-1390 du 22 septembre 2017. La deuxième loi de finances rectificative pour 2017 n° 2017-1775, a confirmé la mise en place du prélèvement de l’impôt sur le revenu à la source. Suite à quelques « tirs de barrage politiques », le Conseil constitutionnel a dans sa décision n° 2017-759 DC du 28 décembre 2017, déclaré conforme à la constitution ces dispositions. Si, si, vous avez bien lu. J’ai écrit « année de transition » et non pas « année blanche ». Cette appellation, bien que couramment employée, est une erreur de langage. Il n’y aura pas une année sans paiement de l’impôt, ne rêvez pas ☹ ☹ ☹… Quoi que !!!

L’impôt sur le revenu sera prélevé chaque année : en 2018 sur les revenus de 2017 (comme avant) et en 2019 sur les revenus de 2019. Le but de ce billet n’étant pas de traiter le vaste sujet du prélèvement à la source, pour plus d’information sur le sujet, je vous renvoie au site dédié de l’administration fiscale, pour ce qui est de cette année de transition. Les fonctionnaires « de Bercy » seraient-ils « longs à la détente » ??? Les Z’informations en question sont réputées à jour… au 08/11/2017 !!!!

Je vous en résume les grandes lignes :

- Les réductions et les crédits d’impôt éventuellement acquis au titre de 2018 sont maintenus et seront versés intégralement au moment du solde de l’impôt, à la fin de l’été 2019.

- Il n’y a pas de double prélèvement en 2019 sur les salaires, les retraites, les revenus de remplacement, les revenus des indépendants et les revenus fonciers récurrents.

- L’impôt normalement dû au titre de ces revenus « non exceptionnels » perçus en 2018 est annulé par le biais d’un crédit d’impôt de modernisation du recouvrement (CIMR) calculé par l’administration fiscale sur la base de la déclaration des revenus 2018.

- Les revenus exceptionnels ainsi que les autres revenus exclus du champ de la réforme ( plus-values mobilières et immobilières, intérêts, dividendes, gains sur les stock-options, actions gratuites…) resteront imposés en 2019, selon les modalités habituelles… pour « éviter les effets d’aubaine », notion dont je vous ai déjà entretenu dans mon billet du 4 novembre 2017.

Voilà pour le paiement de l’impôt. Pour ce qui est de la déclaration des revenus, contrairement à ce que certains veulent encore croire, elle reste tout à fait d’actualité. Lors de cet exercice annuel, se pose toujours la même question lorsque l’on découvre « l’étendue des dégâts » c’est-à-dire …le montant de l’impôt sur le revenu à acquitter : mais comment puis-je faire baisser la note ? Je paye bôôôcoup trop d’impôts ! Pour réaliser cet objectif, classiquement, une grande partie du monde du conseil en gestion de patrimoine propose des investissements immobiliers défiscalisant (loi Pinel, amendement Bouvard…). D’autres, plus avertis, mentionnent l’existence du dispositif dit « GIRARDIN » relatif à l’investissement dans les DROM COM pour les particuliers. Là encore, il faut distinguer deux catégories. L’immobilier et le secteur industriel.

Dans le cas du volet industriel de ce dispositif, il n’y a pas d’acquisition d’un bien patrimonial, mais la simple application d’une stratégie de trésorerie. Il s’agit d’une forme de « portage » de son imposition à venir qui permet de diminuer significativement son impôt (environ 15%, ce n’est pas rien). C’est le seul mécanisme de réduction de l’impôt qui permet de défiscaliser davantage que le montant de son apport. Il ne peut cependant être utilisé qu’avec l’aide de professionnels rompus à sa pratique. Celle-ci étant d’une application complexe, elle n’est pas exempte de risques.

CE QUE L’ON NE VOIT PAS

Notons au passage, que le prélèvement à la source permet « quelques Z’améliorations » de nos relations avec les finances publiques.

Ainsi nous pouvons maintenant nous connecter à notre espace fiscal particulier grâââce au service France Connect . Rien que des Z’avantages, con qu’on nous dit. C’est l’interconnexion avec La poste, Ameli, Mobile Connect et moi. Pensez donc, à ce jour, en moins de 5 clics sur son smartphone, on peut accéder à « tout plein de services » offerts par : l’administration fiscale, le ministère de l’Intérieur, l’armée de terre, le guichet entreprises, le ministère de l’Agriculture…. C’est furieusement môôôderne et surtout très Z’utile de pouvoir à tout moment, de son smartphone, connaitre en temps réel son taux d’imposition aussi bien que le nombre de points restant sur son permis de conduire ou encore la date du dépôt des dossiers pour passer l’examen du bac agricole du petit dernier….

En vous connectant à « votre site préféré », vous remarquerez aussi l’apparition d’un nouveau champ « gérer mon prélèvement à la source » sur lequel est fait mention d’une « individualisation des taux ». Il est même précisé « qu’au sein d’un même foyer fiscal et en raison de la disparité des revenus entre ses membres, il est fait application d’un taux individuel calculé sur les revenus propres de chacun des mariés ou partenaires de Pacs » ??? Tiens, tiens, il y a « anguille sous roche » et c’est donc une affaire à suivre. Cette dislocation du foyer fiscal prépare certainement quelque chose. J’avoue ne pas encore savoir quoi aujourd’hui, mais, rassurez-vous, je veille et ne lâcherais pas le morceau, ce n’est pas dans mes habitudes.

En étudiant très attentivement le dispositif fiscal du prélèvement à la source, on s’aperçoit que, s’il n’y a effectivement pas « d’année blanche », il y a bel et bien, sous certaines conditions, un « revenu blanc » !!! C’est dans cette fameuse notion de « revenus exceptionnels » que tout se passe. En effet, le mécanisme du crédit d’impôt de modernisation du recouvrement, notre « déjà célèbre CIMR », fait qu’en 2018, il est tout à fait possible d’optimiser la trésorerie générée par le CIMR puisque, de fait, les revenus de 2018 vont bénéficier d’un crédit d’impôt égal à leur montant, c’est-à-dire, de 100%.

Prenons l’exemple de Monsieur FAUBY de LIMPAUD … Attendez une minute… Je prends toutes les précautions d’usage : « Toute ressemblance avec un député existant ou ayant existé, ne serait que le pur effet du hasard… ou de ma débordante imagination ». Me voilà protégé de toute attaque judiciaire, j’espère. Continuons.

Comme pour les années précédentes, en 2018, « l’ami FAUBY » ne perçoit que son salaire, n’a aucun revenu exceptionnel de prévu (tout revenu qui, par sa nature, n’est pas susceptible d’être recueilli annuellement) et il ne bénéficie pas de réduction ou crédit d’impôt généré par des « niches fiscales ». Il sait donc que dans ces conditions, il devra acquitter 10 000€ d’impôt sur le revenu.

En janvier 2018, il souscrit à une opération Girardin industrielle en faisant un apport de 8 696€ qui lui génère une réduction d’impôt de 10 000€ (exemple de rentabilité de 15%) effaçant totalement son impôt.

En mai 2019, il remplit sa déclaration de revenus de 2018 qui est conforme à ses prévisions.

En septembre 2019, il reçoit son avis d’imposition qui mentionne :

- 10 000€ d’impôt sur ses revenus de 2017,

- 10 000€ de crédit d’impôt de modernisation du recouvrement au titre de cette même année.

- Son impôt sur le revenu de 2017 est donc égal à 0€,

- 10 000€ de réduction d’impôt « Girardin » de 2018 qui sont remboursés en septembre 2019

L’application du CIMR sur l’impôt de 2017 (10 000€) à « intelligemment » été utilisée en souscrivant en 2018 à une opération Girardin industrielle. Malin qu’il est, notre cher FAUBY de LIMPAUD a « amorcé la pompe » … Pardonnez-moi, ce sont mes souvenirs d’ancien pompier qui remontent… Nostalgie, quand tu nous tiens… Je vous disais donc qu’en n’utilisant qu’une partie de la trésorerie rendue disponible par l’application du CIMR, il a augmenté son pouvoir d’achat de 10 000 – 8 696 = 1 304€. Il est vraiment très fort notre ami FAUBY de LIMPAUD.

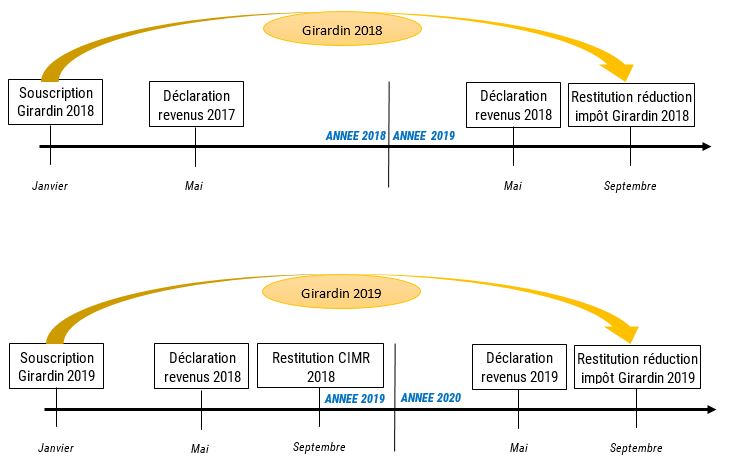

Comme je le dis souvent : un beau « crobar » est plus efficace qu’une longue explication ».

Voici représentés les différents stades des déclarations de revenus et restitutions des crédits et réductions d’impôt générés par l’utilisation du dispositif Girardin pour les années 2018 et 2019.

NE SOYEZ PLUS DES PIGEONS, DEVENEZ SEREIN

En quoi tout cela me concerne ? De toute manière, je ne peux rien faire à mon niveau. Et mes sous dans tout ça ?…… « Sois le changement que tu veux voir dans ce monde » (GANDHI).

Comme nous venons de le voir, le calendrier fiscal peut parfois générer des opportunités à saisir… Ou pas. Comme toujours en matière de fiscalité, « la carotte » ne doit pas faire oublier « le bâton » qui est susceptible de frapper, en cas de non-respect des règles précises édictées par les textes. Le pendant de cet avantage fiscal est la bonne maitrise de ses mécanismes : plafonnement des niches fiscales spécifique pour les opérations dans les DROM COM, nature des revenus, exceptionnels ou pas, différentiation entre le crédit d’impôt (le CIMR, avantage fiscal ponctuel, obéi à des règles spécifiques) et la réduction d’impôt propre au dispositif Girardin qui obéi à d’autres règles… c’est dans ces moments-là que le conseil, le bon conseil s’avère … payant… Dans les deux sens du terme.

Chers lecteurs, pour ceux d’entre vous qui désirent mieux comprendre ces mécanismes avant d’envisager de profiter de cette année de transition fiscale pour utiliser ce dispositif à votre profit, j’ai écrit un guide pratique qui apporte des explications claires et les réponses d’un praticien de longue date de ce dispositif.

Les encouragements d’Alex Andrin

S’il faut savoir saisir les opportunités,

Il faut être prudent avant de s’embarquer.

Comprendre les règles de la fiscalité

Permets de bien les appliquer à son profit

Dans ce domaine il vaut mieux être accompagné

C’est là que le prix du conseil se justifie.

Gardez confiance en vous, continuez d’avancer.

Chers lecteurs, prenez bien soin de vous. Je vous aime et vous salue.