Ce que l’on voit :

Avez-vous remarqué comme les banques rendent de plus en plus compliqués les retraits d’argent ? Plafonnement des montants aux distributeurs automatiques, obligation de prévenir à l’avance pour un retrait jugé « important » par la banque (pour notre sécurité, évidemment) et depuis peu, obligation de justifier l’usage du retrait d’espèces (pour lutter contre le financement du terrorisme, bien sûr).

Le Graal des banquiers : Plus de transactions en espèces. Remplacées par les paiements sans contact avec nos smartphones, un sujet que j’ai déjà développé. Les échanges de monnaie entre « citoyens-robots-déposants » ne seraient plus que des mouvements d’écritures comptables informatisées.

Les états et le monde de la banque ont des intérêts liés. La surveillance des revenus et des avoirs des « citoyens-robots- déposants » est grandement facilitée par la tenue de comptes bancaires. Les banques recevant des dépôts en quantité significative sont peu nombreuses. Dix banques s’en partagent 95% et les quatre premières, quasiment 60%.

De plus, la règlementation TRACFIN, destinée à lutter contre le blanchiment de capitaux et le financement du terrorisme, met la pression sur les intermédiaires financiers pour obtenir davantage d’informations, règlementairement appelées : déclarations de soupçons. L’appellation est en elle-même significative, de l’état d’esprit du pouvoir politique.. Le rapport d’activité 2014 de TRACFIN mentionne 38 419 informations traitées par ses services en 2014, soit la plus forte hausse de ces 10 dernières années.

Le 24 février dernier, Michel SAPIN, notre ministre des finances, s’est exprimé devant les représentants du GAFI, l’organisme mondial intergouvernemental, de lutte contre le blanchiment d’argent et le financement du terrorisme. Bien sûr, avec la noble ambition du « renforcement des capacités de lutte contre le terrorisme et son financement ». Parmi les huit mesures phares qui ont été annoncées, j’ai retenu :

- Abaisser le plafond de paiement en espèces autorisé, de 3 000 € aujourd’hui, à 1 000 € pour les personnes physiques ou morales résidentes en France (entre commerçants ou entre commerçants et particuliers). Il faut s’attendre au pire quand on sait que les informations transmises au gouvernement par la fédération du commerce et de la distribution indiquent un ticket moyen d’achats en espèces de 20 € pour les grandes surfaces à dominante alimentaire et de 30 € pour les grandes surfaces spécialisées (bricolage, sport…)

- Signaler systématiquement à TRACFIN (on n’en est plus à la simple déclaration de soupçon) les dépôts et retraits d’espèces supérieurs à 10 000€ (cumulés sur un mois)

- Abaisser à 1 000 € l’obligation de prise d’identité pour toute opération de change manuel qui est actuellement fixée à 8 000 €.

On se trouve aujourd’hui, en présence d’états, qui pour leurs intérêts propres, imposent le recours aux comptes bancaires. Les déposants n’ont comme droit, que d’utiliser des virements ou de retirer des liquidités, avec des conditions qui se durcissent et le comble, en cas de faillite, une sécurité limitée, comme nous allons le voir. Pendant ce temps, la banque dispose de liquidité gratuite pour, entre autres, les prêter, moyennant intérêts, aux états. Avec le temps, ce cycle diabolique ruine aussi bien les déposants que les états.

Ce que l’on ne voit pas :

L’argent que vous avez gagné grâce à votre travail est déposé par votre employeur, à la banque de votre choix. Lieux où votre argent est gardé à votre disposition, pensez-vous ? Ce n’est pas tout à fait cela.

Alors qu’il s’agit d’un sujet fondamental, « curieusement », la notion de dépôt bancaire n’est pas tranchée en droit. Elle fait même l’objet de débats juridiques complexes. Au gré des arrêts rendus, les dépôts sont qualifiés de prêts, de dépôts avec des règles spéciales, de contrats sui generis… Cela étant, les points suivants semblent établis :

- Le déposant perd la propriété de son “dépôt”. La banque peut faire ce qu’elle veut de la liquidité qui figure, dès lors, dans son compte de résultat. Le déposant ne détient qu’une créance sur la banque, à hauteur du montant du dit dépôt.

- En contrepartie, la banque « s’oblige » à lui rendre, tout ou partie de son dépôt, à première demande. C’est ce que résume l’article L 311-1 du code monétaire et financier « Les opérations de banque comprennent la réception de fonds remboursables du public, les opérations de crédit, ainsi que les services bancaires de paiement ».

La question qui se pose alors est de savoir si elle pourra respecter son « obligation ».

Le déposant peut, « à tout moment », utiliser tout ou partie de « son » argent, soit sous forme de monnaie fiduciaire (billets, pièces), soit sous forme de monnaie scripturale (chèques, carte bleue, smartphone…) donc, une monnaie dématérialisée, s’agissant de simples jeux d’écritures comptables.

La notion de « tout moment » est très relative, car la banque peut se trouver en situation de crise de liquidité. Par exemple en cas de « panique » de nombreux déposants qui veulent récupérer, en même temps « leur » argent. Situation appelée, dans le langage financier, très largement anglo-saxon, « bank run ».

L’autre risque du déposant est la faillite de la banque. L’histoire récente nous a montré, à maintes reprises, que c’est une réalité, contrairement aux dires du monde financier. On peut même dire que ce phénomène va très certainement se reproduire plus souvent et à une plus grande échelle.

Aujourd’hui, la valeur d’une monnaie fiduciaire (billets, pièces) repose uniquement sur la confiance que lui accordent les personnes qui l’utilisent. La réelle valeur en tant qu’objet, des pièces et billets de banque dont nous nous servons journellement, n’a aucun lien avec la valeur qu’elle est, facialement, censée représenter pour payer un bien ou un service.

« Dormez tranquilles, braves gens, l’état a pensé à protéger vos dépôts ». C’est la fameuse garantie des dépôts. Mais si, vous vous souvenez sûrement des 100 000 € garantis, par déposant et par banque, pour les particuliers comme pour les professionnels (entreprises). Nos dirigeants politiques du moment nous l’ont assez répété.

Je vous en ai aussi parlé, entre autres, dans mes billets du 25 mars 2013 et du 28 février 2014. Le fonds de garantie des dépôts et de résolution (FDGR) a été mis en place par la loi n° 99-532 du 25 juin 1999 relative à l’épargne et à la sécurité financière. Voyez comme le bandeau de son site Internet inspire confiance :

Question du candide que je suis : Le fait que le conseil de surveillance du FGDR soit composé des dirigeants des plus importantes banques et sociétés de bourse du pays, ne pose-t-il pas de difficultés, lorsqu’il s’agit de connaitre les données précises de chacune des banques adhérentes, pour correctement mener à bien ses missions?

Le dernier rapport annuel publié par le FGDR concerne l’année 2012. Il nous apporte la réponse : « les projets de révision des directives européennes relatives à la « garantie des dépôts » (directive 94/19/CE du 30 mai 1994) et à la « garantie des investisseurs » (garantie des titres directive 97/9/CE du 3 mars 1997), après des négociations intenses, mais inachevées en 2011 (cf. rapport annuel 2011) sont restées au point mort ». Dix ans d’immobilisme. Comme le dit la publicité « et c’est pas fini »

Ce rapport est très intéressant, car il nous éclaire un peu plus, sur la nature juridique de notre argent déposé dans les banques : « les dépôts bancaires sont de simples créances chirographaires, dont l’existence et la consistance résultent de la seule inscription en compte dans les livres de la banque»

Il est ici utile de rappeler la signification de chirographaire. Dans la liste des débiteurs de la banque défaillante, les déposants, ne seront indemnisés qu’après les créanciers privilégiés que sont le Trésor public, les employés de la banque (salaires et avantages salariaux) et le bailleur. Ce n’est qu’une foi ces créanciers privilégiés remboursés, que les déposants se partageront le solde, s’il existe, au « marc-le-franc », c’est-à-dire, le rapport entre le montant de la créance de chacun d’eux (limitée au fameux 100 000 euros) et le montant global de la somme restant à distribuer.

Vous connaissez maintenant bien une mes devises : Des faits, rien que des faits. En l’occurrence, les chiffres du bilan du FGDR

Les ressources du fond de garantie des dépôts, au 31 décembre 2012 (derniers chiffres publiés) sont, au total, de 2 285,27 millions d’euros. Cette somme est censée couvrir environ 600 établissements au titre de la garantie des dépôts et environ 380 établissements au titre de la garantie des titres et des cautions.

Au détour de ce bilan, il est « amusant » de noter que les charges comptabilisées pour « le chantier indemnisation en 20 jours », s’élèvent à 5 millions d’euros.

Les charges de personnel s’élèvent à 1 530 000 € pour un effectif moyen de 4 personnes. S’y ajoute une provision de 343 340 € pour indemnités de départ en retraite.

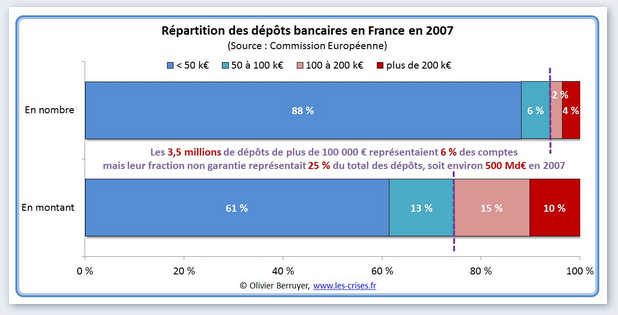

La vraie question est : ces 2 285 millions d’euros sont-ils suffisants pour indemniser les déposants en cas de difficulté bancaire ? Ce graphique, extrait du billet du 27 janvier 2014 de l’excellent Olivier BERRUYER, est particulièrement éclairant.

Vous avez bien lu. En 2007 (derniers chiffres connus), les 3,5 millions de dépôts de plus de 100 000 € représentaient 6 % des comptes, mais leur fraction non garantie (au-dessus des fameux 100 000 €) représentait 25 % du total des dépôts, soit environ 500 millions d’euros. Parmi c’est dépôts, il y a majoritairement ….Ceux des entreprises.

Voilà que me met à cauchemarder. Imaginons. J’ai dit imaginons…une défaillance de la BNP. Pourquoi la BNP ? Pas parce que Jean CLAMON, directeur général délégué de cette banque est aussi le président du FDGR, mais plutôt parce que la BNP est classée mondialement comme une banque systémique majeure. Pensez donc, au 4ème trimestre 2014, elle avait un total de bilan de 2 077 milliards d’euros (équivalent au PIB de la France), son leverage réel (effet de levier) est de 30,4. En simplifiant, cela signifie qu’elle « joue » sur les marchés financiers mondiaux, avec des montants de 30,4 fois celui de nos dépôts.

Mais non, je n’en veux pas particulièrement à la BNP. La preuve, je vous livre le leverage de quelques-uns de ses « collègues » : 26,2 pour le groupe Crédit Agricole ; 29,6 pour la BPCE-Natixis et 35,5 pour la Société Générale.

Je suis sûr que vous connaissez déjà le PEA (Plan d’Épargne en Actions) qui a été créé par la loi du 6 juillet 1992

Peut-être connaissez-vous aussi, bien que moins médiatisé, le PEA PME-ETI (plan d’épargne en actions de petites et moyennes entreprises et d’entreprises de tailles intermédiaires) créé par l’article 70 de la loi de finances pour 2014,

Je vous invite instamment à découvrir le PEA PVS, autrement dit, le Plan d’Évacuation de votre Argent, Pour une Vraie Sécurité (appellation inédite et non encore déposée).

Pour être exhaustif en matière de « plan », je me dois aussi de citer le désormais célèbre PEBC (plan d’épargne boîtes de conserve) de mon ami Contrarien, Charles SANNAT.

Mais revenons à mon PEA PVS. Dans ce cadre, il me semble judicieux : (oui, je sais, c’est dur de changer ses habitudes, mais soyez conscient de l’énormité de la crise que nous sommes en train de vivre)

- D’avoir des comptes dans au moins deux banques différentes, si ce n’est déjà le cas,

- De ne pas avoir plus de 50 000 € (quelle qu’en soit la forme) dans une même banque,

- De ne laisser sur ses comptes courants bancaires que le nécessaire pour payer les crédits, les prélèvements (impôts, EDF-GDF, téléphone, Internet…),

- De sortir de ses contrats d’assurance-vie (surtout ceux des banques) et autres produits financiers (livret A, livret B, livret jeune, LDD, PEA, PEL, CEL….)

- De ne pas avoir confiance dans les discours de votre « conseiller bancaire ». il défend (parfois malgré lui), les intérêts de son employeur,

- Si vous avez des comptes professionnels, la règle des 50 000 €, ci-dessus, s‘applique, aussi….(comme Félicie).

- Enfin, n’ayez aucune confiance dans l’indépendance d’un « conseiller financier » que vous ne rémunérez pas directement pour ses conseils. N’oubliez pas que les conseilleurs ne sont pas les payeurs et qu’il s’agit….de Votre argent.

Je sais qu’il y a encore des sceptiques parmi mes lecteurs, mais souvenez-vous de cette grand-mère chypriote qui, sur les conseils de son fils travaillant dans la finance en Russie, faisait beaucoup rire le guichetier de sa banque en retirant depuis quelque temps ses avoirs financiers chaque vendredi pour les redéposer chaque lundi. Quand a eu lieu la « fermeture forcée » des banques à Chypres (pendant 15 jours quand même)…son argent était chez elle.

Pour poursuivre sur le sujet de ce billet, je vous invite tout particulièrement à regarder cette vidéo de notre cher cousin québécois, Martin PRESCOTT. La pertinence de ses analyses est à l’égal de son honnêteté intellectuelle. En tant qu’enseignant comme lui, je partage totalement le sens de cette phrase qu’il prononce au début de ses cours : « ne croyez pas un foutu mot de c’que j‘vous raconte ». Je regrette simplement de ne pas avoir cet attachant accent qui est le sien.

Bien évidemment, je reviendrais, dans un prochain billet, sur la suite de la bonne application du PEA PVS.

Ce que voit Alex Andrin

L’institution bancaire est-elle de toute confiance,

Pour lui laisser la garde de nos économies ?

En ces temps agités, ce n’est pas l’évidence.

Le crack de 2008 ne leur a rien appris.

Alors, reprenons-nous. Entrons en résistance,

Et montrons-lui que nous, on a très bien compris.

Faites-vous confiance. Je vous aime et vous salue.

.

.