Même pendant la crise sanitaire, les agents de l’administration fiscale continuent de traquer les fraudeurs.

Une récente décision du Conseil d’État me donne l’occasion de vous prodiguer un conseil d’ami. Je demande par avance l’indulgence aux lecteurs spécialistes du droit fiscal pour les quelques tout petits raccourcis que je vais prendre, afin de rester accessible et utile au plus grand nombre.

Comme je l’ai déjà expliqué dans mon billet du 22 avril 2017 :

« Nous sommes, actuellement en France, dans un système déclaratif. C’est-à-dire que les contribuables que nous sommes, déclarons nos différents revenus…. J’ai écrit, TOUS nos revenus !!!!, à l’administration fiscale. Ensuite, celle-ci contrôle ces déclarations. Éventuellement, elle les rectifie (ce que l’on appelait, avant « un redressement fiscal » et ensuite, elle procède au recouvrement de l’impôt ».

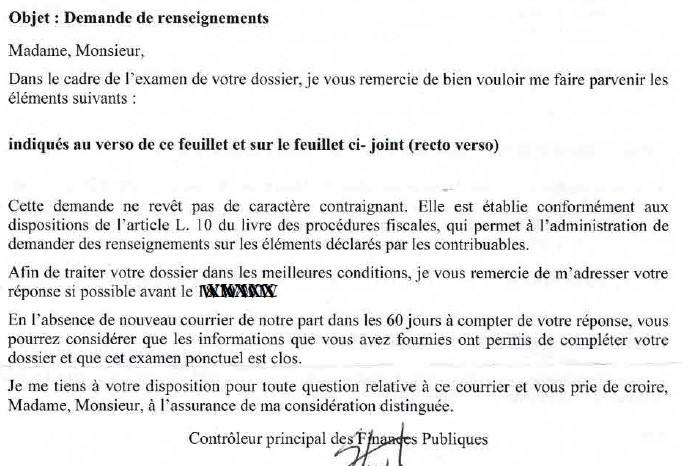

Lors de son contrôle de nos déclarations, l’administration, quand elle est saisie d’un doute, nous adresse, veinard que nous sommes, un gentil mot doux, du genre :

Comme vous le constatez, il est clairement écrit que « cette demande ne revêt pas de caractère contraignant ». Cela étant, je vous conseille, non seulement de répondre, mais surtout de répondre de manière précise et vérifiable par l’administration.

Cela signifie qu’il est préférable de vous abstenir d’une réponse du genre « je recherche les justificatifs que vous me demandez » … sans rien envoyer.

En effet, ce type de réponse à pour effet d’énerver le fonctionnaire qui vous a si aimablement demandé quelques éclaircissements relatifs, par exemple, à l’origine de revenus qui ne lui semblent pas très clairs.

Faute de quoi, le fonctionnaire en question est en droit de vous faire bénéficier de la taxation d’office, en application de l’article L 69 du livre des procédures fiscales (LPF). Bien évidemment, en respectant à la lettre, la procédure précisée dans le bulletin officiel des finances publiques BOI-CF-IOR-50-30.

La taxation d’office présente, pour le contribuable qui en fait l’objet, deux caractéristiques particulièrement pénalisantes :

- Elle lui fait perdre le bénéfice de la procédure normale de rectification à caractère contradictoire. Cela signifie que c’est l’administration qui fixe unilatéralement la base de l’imposition.

- S’il veut contester cette base imposable, c’est au contribuable d’apporter la preuve de l’exagération de celle-ci. Autant dire « mission impossible».

Vous voilà maintenant averti. En cas de demande d’éclaircissement faite par l’administration fiscale… répondez-lui de façon factuelle, précise et vérifiable.

Chers lecteurs, je vous aime et vous salue.